La Prospect Theory es una teoría elaborada por los psicólogos Daniel Kahneman — premio Nobel de Economía en 2002— y Amos Tversky en 1979. Estos autores elaboraron su teoría de toma de decisiones en un contexto de riesgo como alternativa Utility Theory clásica, donde los inversores mantienen un perfil de riesgo independientemente de la situación en la que se encuentren y sus decisiones de inversión se sitúan en el punto donde las alternativas disponibles en el mercado coinciden con su particular función de utilidad.

Modelo alternativo de toma de decisiones

Así, Kahneman & Tversky (1979) proponen un modelo alternativo en el que las personas pueden cambiar su toma de decisiones e incluso su perfil de riesgo en función de la situación en la que se encuentren.

¿Quién no decidiría arriesgarse más cuando ve todo prácticamente perdido? ¿O acaso la mayoría no somos más conservadores cuando las cosas van bien, en cierto modo intentando proteger nuestra situación actual? ¿Nos comportamos igual ante diferentes probabilidades cuando hablamos de pérdidas y ganancias?

En teoría, si somos racionales, sí. Kahneman & Tversky desarrollaron un modelo donde esto no es así, pues nuestras decisiones cambian en función de la probabilidad del resultado y de si estamos hablando de pérdidas o ganancias. Para ello dos ejemplos:

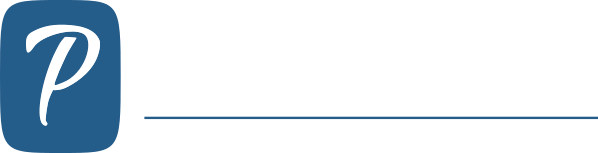

Si tuvieras la posibilidad de recibir un premio, ¿qué preferirías en cada caso?

Si en ambos casos no escoges la opción de 3.000 €, no estás siendo racional. Resulta extraño, ¿verdad? A esto los autores lo llaman certainity effect (Kahneman & Tversky, 1979, pp. 265). ¿Creéis que les sucede lo mismo a los directivos de una empresa? Quizás en la dirección estratégica y la toma de decisiones se vea la influencia del certainity effect…

Efecto reflejo

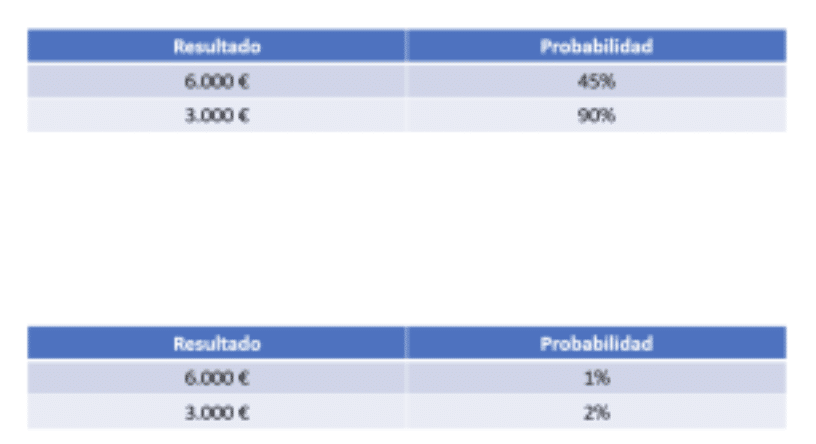

Pero siguiendo con la Prospect Theory y el artículo de Kahneman & Tversky (1979), vamos a tratar el 2º efecto: el reflection effect o efecto reflejo. Este efecto implica que las preferencias de las personas —o los inversores— se invierten al traspasar el umbral 0 que se sitúa en la frontera entre pérdidas y ganancias. Para muestra un botón, cambiando los signos, pero manteniendo las mismas cifras del ejemplo utilizado en el certainity effect:

Al igual que en sucedía con el certainity effect, si en ambos casos no escoges la opción de 3.000 € tus preferencias están cambiando según sean pérdidas y ganancias.

Según el estudio, la mayoría de las personas preferirán 3.000 € con un 90%, pero -6.000 € al ser una posibilidad más remota de sufrir esas pérdidas. Daos cuenta de que el reflection effect implica que los inversores pasan de ser aversos al riesgo en el caso de las ganancias a propensos al riesgo en el caso de las pérdidas. Es decir, no siempre son aversos al riesgo como se propone en los modelos clásicos de comportamiento y toma de decisiones.

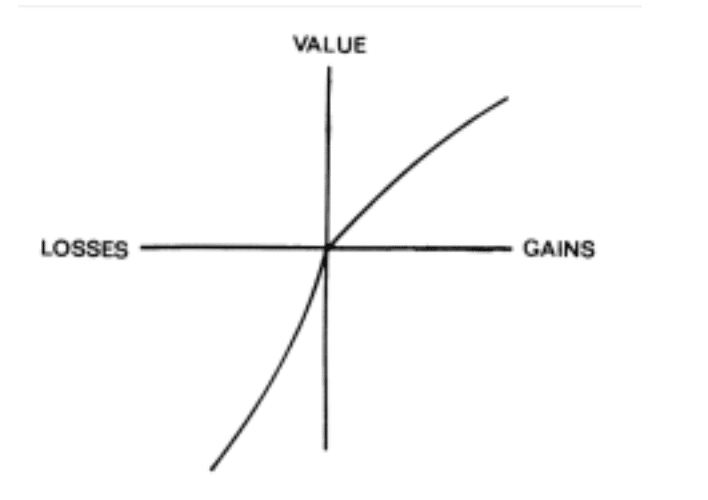

Por último, esta aversión a las pérdidas no es simétrica al placer que producen las ganancias: «la frustración (o emociones negativas en general) que una persona experimenta al perder una suma de dinero parece ser superior al placer asociado con ganar esa misma cantidad» (Kahneman & Tversky, 1979, pp. 279).

Por tanto, se puede deducir que también influye el punto de partida antes de tomar las decisiones, es decir: no proporciona la misma utilidad (positiva o negativa) el llegar a 100 € partiendo de 90 € que de 110 €, cuando según las teorías clásicas sobre utilidad en ese caso sería equivalente (+/- 10 €).

Al final, esta teoría al final habla de personas, por lo que es aplicable a diferentes campos donde las decisiones de las personas y su background característico (sus conocimientos, vivencias, experiencia, etc) juegan un papel importante.

Así, la Prospect Theory puede que sea desconocida, pero es aplicable a numerosas situaciones como, por ejemplo, en la toma de decisiones estratégicas de un directivo o la selección de activos financieros y mercados en un inversor. Además, aparte de ajustarse a la realidad de forma más adecuada que teorías clásicas de decisión o utilidad, la Prospect Theory ha sido corroborada en la práctica por otros estudios y sigue vigente hoy en día.

David Cabreros González, alumno del Máster en Dirección Financiera, Contable y Control de Gestión ha sido el encargado de este post y de explicar la importancia de la toma de decisiones dentro de las finanzas. Con este Máster te formarás para liderar la gestión integral financiero-fiscal de las empresas.

REFERENCIAS

Kahneman, D., & Tversky, A. (1979). Prospect theory: An analysis of decision under risk. Econometrica, 47(2), 263–292. https://doi.org/10.2307/1914185